レバレッジ・ドラッカー研究所米国株ファンドについて詳しく解説します。

本ブログでは、ファンドの概要、組入銘柄、投資家の評判、メリット・デメリット、注意点など、投資を検討する際に役立つ情報を網羅しています。

また、レバレッジFANG+、レバナスとのパフォーマンス比較を通じて、レバレッジ投資品の危険性も考えていきます。

- レバレッジ・ドラッカー研究所米国株ファンドの組入銘柄

- レバレッジ・ドラッカー研究所米国株ファンドの評判

- レバレッジ・ドラッカー研究所米国株ファンドのメリット・デメリット

- レバレッジ3ファンドのパフォーマンス比較

- レバレッジ品の危険性

1. レバレッジ・ドラッカー研究所米国株ファンドとは

レバレッジ・ドラッカー研究所米国株ファンドは、米国市場で成長を続ける企業への投資を行うファンドです。

レバレッジ・ドラッカー研究所米国株ファンド 概要

- 運用会社名:大和アセットマネジメント

- 設定日:2022年12月20日

- 信託期間:2022年12月20日から2027年12月17日まで

- 信託報酬:2.0325%(税込み)

- ドラッカー研究所スコアと大和アセットマネジメント独自の分析モデルを組み合わせて、投資銘柄の選定、組入比率の決定を行う

- 2倍レバレッジ品であるため、新NISA投資対象外

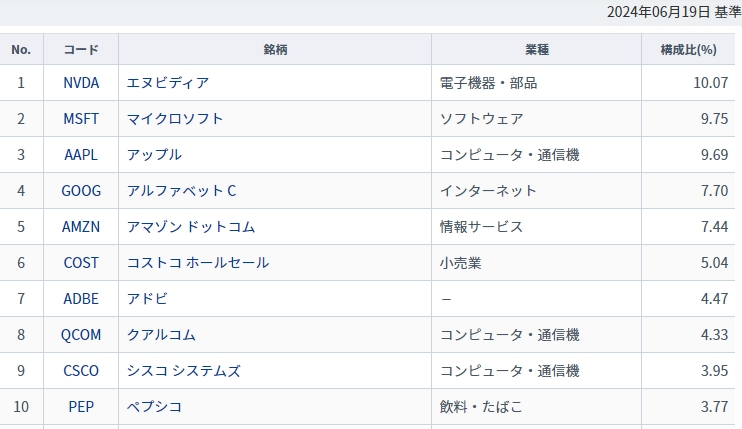

レバレッジ・ドラッカー研究所米国株ファンド組入銘柄

以下、ドラッガー研究所米国株ファンドの上位組入銘柄と比率です。

引用:「みんかぶ」サイト

投資家からの評判

レバレッジ・ドラッカー研究所米国株ファンドは、投資家から非常に良い評判を得ています。

以下に、投資家からの評判についてまとめました。

透明性と成長性の評価

多くの投資家が、このファンドの透明性と成長性を高く評価しています。

投資家にとって、ファンドの運用方針や成績に関する情報の入手は重要です。

レバレッジ・ドラッカー研究所米国株ファンドは、適切な情報提供により透明性を確保しています。

また、このファンドは米国市場の成長性を活かし、魅力的な投資機会を提供していると評価されています。

米国株市場の成長性は高く、このファンドはその成長性を最大限に活用しています。

ドラッカーの経営哲学に基づく運用戦略の評価

レバレッジ・ドラッカー研究所米国株ファンドの運用戦略は、ピーター・ドラッカーの経営哲学に基づいて、ドラッカーの提唱する基本原則の定量化(スコア化)を実施しています。

ドラッカー研究所スコアは、以下の5つの領域に区分し数値化したものです。

2017年より毎年12月にドラッカーの基本原則を元に評価した米国のトップ企業250社をウォール・ストリート・ジャーナルにて発表しています。

この運用戦略は長期的な視点からの投資を奨励し、持続可能な成長を目指しています。

このような運用戦略は、長期的な投資を重視する投資家から好評を得ています。

米国株への集中リスクへの指摘

一部の投資家は、レバレッジ・ドラッカー研究所米国株ファンドが米国株に過度に集中していることがリスクを高める可能性があると指摘しています。

投資先が1つの市場に偏っている場合、その市場の動向に大きく影響を受ける可能性があります。

投資家はこのファンドを選ぶ際には、リスクについて慎重に考慮する必要があります。

以上がレバレッジ・ドラッカー研究所米国株ファンドに対する投資家の評判です。

透明性や成長性に関しては高い評価を受けていますが、米国株への集中リスクが指摘されています。

2. レバレッジ・ドラッカー研究所米国株ファンドのメリット

レバレッジ・ドラッカー研究所米国株ファンドには、以下のようなメリットがあります。

成長性を追求

レバレッジ・ドラッカー研究所米国株ファンドは、世界でも成長性が高い米国株市場に注力しています。

このファンドへの投資は、投資家に魅力的な成長機会を提供します。米国市場の成長に乗ることができるため、将来のリターンも期待できます。

経営哲学の適用による投資戦略

このファンドは、ピーター・ドラッカーの経営理論を基にした運用戦略を採用しています。

経営理論に基づく投資は、長期的な視点での投資を促進し、持続可能な成長を目指します。

ドラッカーの経営理論は世界的に有名であり、その信頼性は投資家にとって魅力的な要素となります。

透明性の確保

レバレッジ・ドラッカー研究所米国株ファンドは、投資家に対して運用の透明性を提供しています。

投資家は、ファンドの運用方針や成績に関する情報を比較的容易に入手できます。

自身の投資に関する情報にアクセスできることで、信頼性が高く、運用に対する理解も深めることができます。

3. レバレッジ・ドラッカー研究所米国株ファンドのデメリット

レバレッジ・ドラッカー研究所米国株ファンドには、以下のようなデメリットがあります。

信託報酬の高さ

レバレッジ・ドラッカー研究所米国株ファンドの信託報酬は2.0325%となっています。

金融庁が発表するアクティブファンドの信託報酬平均は1.56%ですので、かなりの高額です。

市場の集中リスク

米国株への集中投資は、特定の市場や特定の産業への依存度が高まり、地域的なリスクを増加させる可能性があります。

一つの市場に偏った投資は、その市場の変動によって大きく影響を受けやすく、ポートフォリオのリスク分散が不十分になる可能性があります。

市場変動の影響

米国株市場は成長性が高い一方で、価格の変動が大きい特徴があります。

短期的な市場の動きに左右されやすい投資家にとって、この変動はマイナス要因となります。

急激な価格変動は、ポートフォリオに大きな影響を及ぼす可能性があるため、投資家は市場の変動性を理解し、リスク管理策を検討する必要があります。

運用戦略の影響

レバレッジ・ドラッカー研究所米国株ファンドは、ピーター・ドラッカーの経営理論に基づいた運用戦略を採用しています。

しかしこの運用戦略が投資家の価値観と完全に一致しない場合、運用成績に影響を及ぼす可能性があります。

投資家は自身の投資目標やリスク許容度を考慮し、適切な運用戦略かどうかを慎重に検討する必要があります。

これらのデメリットを踏まえて、投資家は自身の投資戦略やリスク許容度に合わせて選択を行うことが重要です。

ファンドのデメリットを理解し、慎重な投資を検討することが重要です。

5. レバレッジ3ファンドのパフォーマンス比較

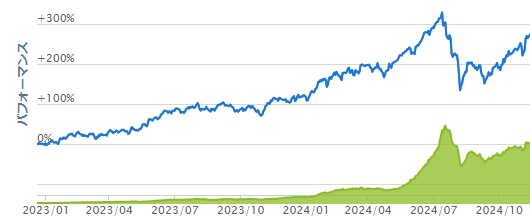

下図はレバレッジ・ドラッカー研究所米国株ファンドの設定日(2022年12月20日)から現在(2024年11月15日)までのパフォーマンスです。

設定日からの上昇はかなり大きいです。

設定日の2022年12月20日の基準価額10,000円より2024年7月11日には42,871円 まで上昇しました。

しかし、その後大きな下落を経験しています。ボラティリティの高さを表しています。

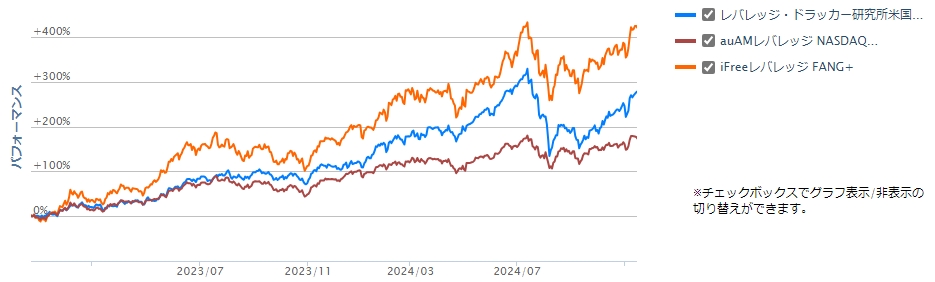

レバレッジ3ファンドのパフォーマンス比較

レバレッジ・ドラッカー研究所米国株ファンドと人気の2倍レバレッジファンドとのパフォーマンス比較をしていきます。

レバレッジFANG+、レバナス(auAMレバレッジNASDAQ100)との比較を見ていきましょう。

レバナスは信託報酬最安のauAMレバレッジNASDAQ100のパフォーマンスで見ていきます。

各レバナスの信託報酬はこちら

- auAMレバレッジNASDAQ100 0.4334%

- 楽天レバレッジNASDAQ-100 0.77%

- iFreeレバレッジNASDAQ100 0.99%

1年9ケ月のパフォーマンス比較

2022年12月20日(レバレッジ・ドラッカー研究所米国株ファンド設定日)から2024年11月15日現在までの2年弱のパフォーマンスです。

2023年初頭から米国株全体が大きく上昇しました。

レバレッジ3ファンドも同じように大きく上昇しましたが、この期間レバレッジFANG+のパフォーマンスが優れていました。

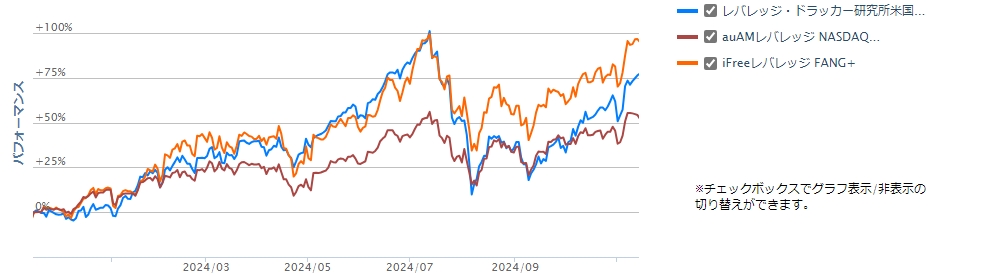

過去1年間のパフォーマンス比較

2024年11月15日現在までの過去1年間のパフォーマンス比較です。

この期間もレバレッジFANG+のパフォーマンスが他2ファンドを上回っています。

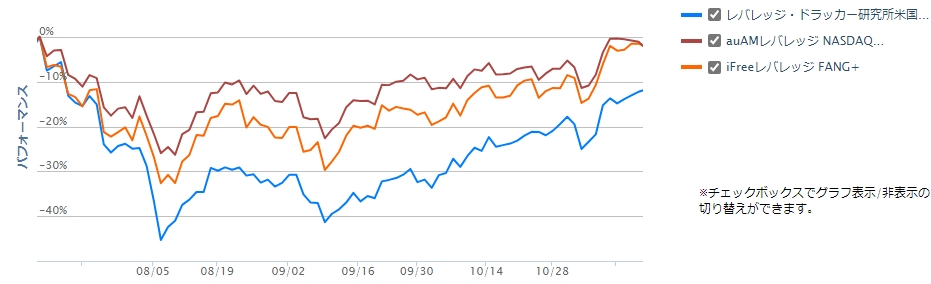

下落相場でのパフォーマンス比較

3ファンドとも2024年7月11日を高値として大きく下落しました。

その2024年7月11日から2024年11月15日現在の比較です。

7月上旬ごろから8月上旬ごろにかけて米国株全体が大きく下落しました。

レバレッジ3ファンドも下落しましたが、レバナスの下落率が一番少なくなっています。

一方、レバレッジ・ドラッカー研究所米国株ファンドの下落はかなり大きくなっています。

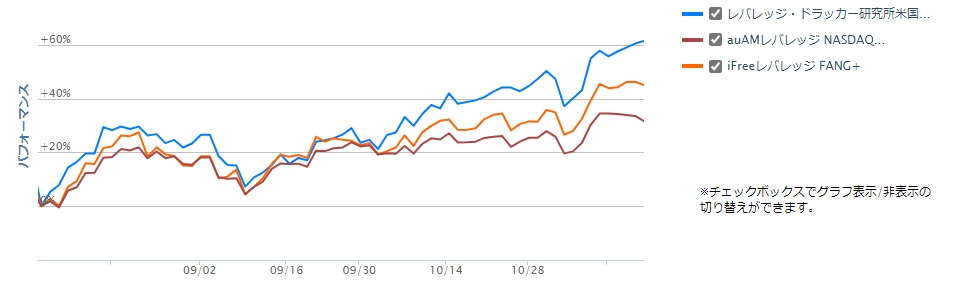

上昇相場でのパフォーマンス比較

3ファンドとも2024年8月6日付近を底値としてパフォーマンスが上昇しました。

そこで、2024年8月6日から2024年11月15日現在まで比較します。

レバレッジ・ドラッカー研究所米国株ファンドの上昇が一番大きくなっています。

パフォーマンス結果考察

上記の3つだけでは対象期間が短いですが、レバレッジ・ドラッカー研究所米国株ファンドのボラティリティが激しさがよくわかります。

上昇相場ではレバレッジ・ドラッカー研究所米国株ファンドは大きなリターンの可能性を秘めますが、下落相場での損失も大きいものになります。

また、レバレッジFANG+のボラティリティも小さいとは言えないくらいの激しさです。

一方、レバレッジ3ファンドの中では、レバナスが一番安定していると言えるでしょう。

筆者の考え=レバレッジ品の危険性

レバレッジ・ドラッカー研究所米国株ファンドはレバレッジ倍率(2倍)に比した高リスク商品であり、初心者向けの商品ではありません。

ボラティリティが激しさゆえ長期に保有する場合、対象資産の値動きに比べて基準価額が大幅に値下がりすることがあるためです。

投資を考える方は、ポートフォリオのごく一部での保有をおすすめします。

また、レバレッジFANG+にも同様のことが言えます。

さらに、レバレッジ・ドラッカー研究所米国株ファンドの信託報酬は2.0325%と非常に高く投資効率が悪い点にも注意が必要です。

auAMレバレッジNASDAQ100の0.4334%と、レバレッジFANG+の1.275%と比較してもその高さが際立ちます。

筆者個人の意見としては、レバレッジファンドの中では、レバナス(auAMレバレッジNASDAQ100)一択です。

ただし、レバナスもメインでの投資ではなく、サテライト枠での投資必須かなと思います。

レバレッジ ドラッカー研究所米国株ファンド 評判と組入銘柄について総括

- 透明性と成長性の評価が高い

- 組入銘柄が米国株に過度に集中していることがリスクを高める可能性がある

- ボラティリティが激しさゆえごく一部での投資必須

- 信託報酬が2.0325%と非常に高額

- レバナス投資の方が安定性あり

*投資を検討する際には、自身のリスク許容度に合わせた判断を行うことが重要です。

コメント