資産運用を検討している方は、様々な投資商品の中から自分に合ったものを見つける必要があります。

今回は、米国株式と債券に分散投資するユニークな投資信託「USA360」について、その仕組みや特徴、チャート実績などを詳しく解説します。

リスクとリターンのバランスをうまく取り入れたこの投資信託について、実際の運用実績も見ていきます。

- USA360の仕組み

- USA360過去30年シミュレーション

- USA360実際の実績

- USA360の危険性

1. USA360とは?

USA360は、米国株と米国債を組み合わせたスリーシックスティー(360)運用を行い、株式投資を超えるリターンを目指しています。

ファンドの特徴

USA360はアクティブ・ファンドです。

つまり、指定されたインデックスに連動するインデックス・ファンドとは異なり、積極的な運用を行います。

また、USA360は米国債券にレバレッジと呼ばれる投資手法を採用しているため、少額の元手で大きな取引を行うことが特徴です。

(ボラティリティの大きい米国株にはレバレッジはかけません)

信託報酬はアクティブ・ファンドの中では、安い年率0.4945%(税込み)です。

また、このファンドでは、基本的に為替ヘッジは行われていません

設定日は2019年11月5日です。

新NISAへの対応

USA360はレバレッジ商品のため、新NISAでの投資はできません。

投資先の特徴

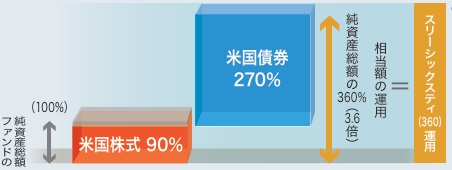

USA360の投資先は下記の通りです。

- 90%:米国株式(バンガードVTI)

- 270%:米国債券(5年債と10年債)

USA360の目的

なぜUSA360はこのような独特な運用方法を取るのでしょうか?

- 米国株と米国債は伝統的に相関関係が低く、逆方向に動くことが多いため、リスクを低減しリターンを増やす可能性があります。

- これまでの市場変動の際には、USA360は株価の下落を抑え、パフォーマンスを維持することができました。

以上が「USA360」とは、その特徴、投資先、目的についての概要です。次に、USA360の投資の仕組みについて詳しく見ていきましょう。

2. 投資の仕組み

USA360は、ポートフォリオの成長を目指すために、米国の株式と債券に投資しています。

株式1に対し、債券3の割合で配分することを基本としています。

純資産総額の90%程度を米国株式に配分するとともに、先物取引を活用することで、純資産総額の270%程度を米国債券へ投資する運用を行います。

株式への投資

ファンドの株式部分では、「バンガード・トータル・ストック・マーケットETF(VTI)」に投資しています。

このETFは、米国株式市場の大型株から小型株まで幅広い銘柄に分散投資しています。

ETFの純資産総額ランキングでも4位にランクインしています。

ファンドは、多様な銘柄への投資を通じて、幅広い成長機会にアクセスすることを目指しています。

債券への投資

ファンドの債券部分では、先物取引を積極的に活用し、ファンドの純資産総額(NAV)の360%に相当する額を分散投資しています。

これにより、債券部分の投資金額を増やし、安定したリターンを追求しています。

ファンドは、債券の安定性を生かして、長期投資の安定性とリターンの両立を目指しています。

長期投資の実現

「楽天・米国レバレッジ・バランス・ファンド」は、長期投資を前提として設計されています。

株式と債券の分散投資により、株式の下落時に債券部分がクッションとなり、投資の安定性を高めます。

ファンドは、積極的な投資手法を用いて効率的な運用成果を目指しており、長期の資産形成に適しています。

以上が「楽天・米国レバレッジ・バランス・ファンド」の投資の仕組みです。

株式と債券のバランス投資により、安定したリターンを追求する一方で、幅広い成長機会にもアクセスすることができます。

3. USA360 過去30年のシミュレーション結果

「楽天・米国レバレッジバランス・ファンド」は、株式と債券に分散投資することで、運用効率を向上させ、リターンの向上を目指しています。

この投資戦略により、リスクとリターンのバランスがとれた運用が可能となります

一括投資の場合

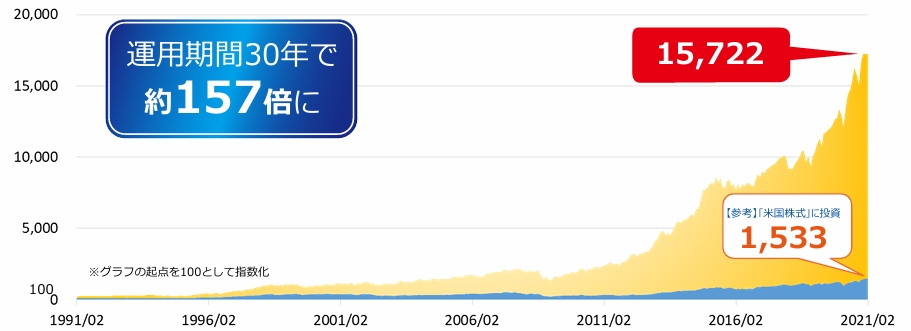

下図は、USA360を1991年3月1日に一括投資した場合の2021年2月26日までのシミュレーション(円換算)です。

*楽天投信投資顧問 販売用資料より引用

運用30年間で約157倍と驚異的な結果となっております。

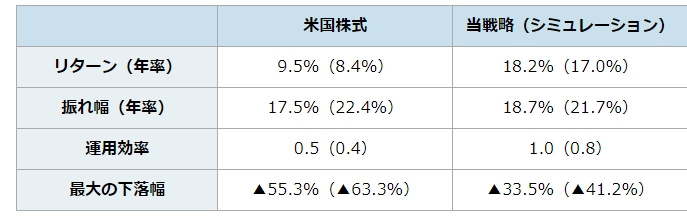

USA360と米国株とのリターン リスク 比較

1989年9月1日から2019年8月31日の米国株式実績とUSA306(シミュレーション)結果です。

(カッコ内は円換算)

年率でみると、米国株式のリターンは9.5%であるのに対し、こUSA360のリターンは18.2%となっています。これは、リターンがほぼ倍増していることを示しています。

USA360 リスクの抑制と安定性の向上

また、振れ幅(リターンの標準偏差)も比較してみると、米国株式の振れ幅は17.5%であるのに対し、このファンドの振れ幅は18.7%となっています。

つまり、リターンが向上しているにもかかわらず、リスク(振れ幅)はそれほど変わらないということです。

このことから、運用効率が大きく向上していることがわかります。

さらに、最大の下落幅も比較してみると、米国株式の最大の下落幅は55.3%であるのに対し、このファンドの最大の下落幅は33.5%です。

米国株式と比較しても、リスクの面でも安定性があります。

USA360 安定性とリターンを追求

「楽天・米国レバレッジバランス・ファンド」は、効率的な運用成果を追求することを目指しています。

米国株式だけでなく、レバレッジをかけた債券にも投資することで、リスクの抑制とリターンの向上を可能にしています。

長期の資産形成において、安定性とリターンを追求したい方にぜひおすすめのファンドです。

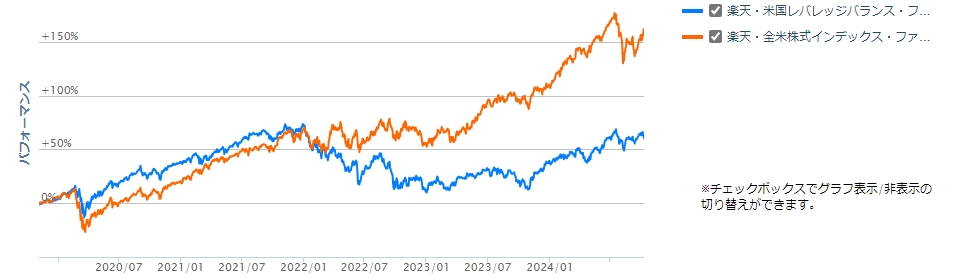

4. 実際の運用実績(USA360と全米株式比較)

USA360は、期待通りのパフォーマンスを示しているわけではありません。

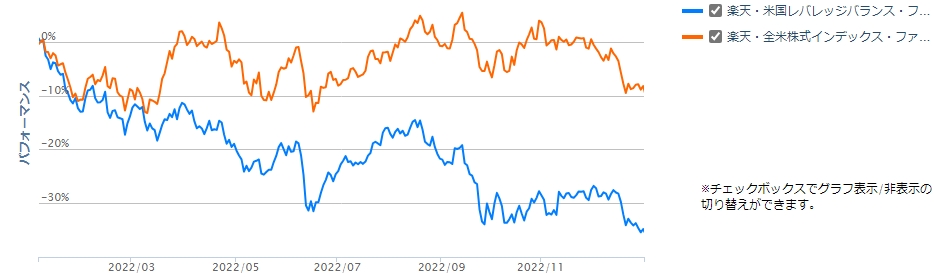

運用成果についてUSA360とVTI(ここでは楽天・全米株式インデックス)を比較していきます。

2022年の運用実績

2022年の1年間の運用結果では、USA360は約35%の下落を記録しました(下図参照)。

2022年1年間の実績

この結果はかなり厳しいものであり、投資家にとっては大きな損失となりました。

この期間は米国株下落に加えて、金利の上昇に伴うレバレッジのかかった債券価格の下落がより大きな下落へと繋がりました。

直近1年間の運用実績

USA360設定日の2019年11月5日から2024年10月8日の実績

2021年末くらいまではUSA360が上回ってましたが、それ以降は全米株式が圧倒しています。

以上の結果から、USA360の実際の運用は惨敗と言わざるを得ません。

(ただし、2020年のコロナショック時はUSA360は債券との分散効果で下落を抑制しています)

投資家は予想通りのリターンを得ることができず、失望感を抱いていることでしょう。

ただ、今後は金利低下により、USA360のパフォーマンスは向上することが予想できます。

しかし、運用結果は常に変動するものであり、過去のパフォーマンスが将来の成果を保証するものではありません。

USA360の運用成果としてのデータを参考にしながらも、投資をする際には慎重な判断が求められることを忘れてはなりません。

次に、USA360のメリットとデメリットについて掘り下げてみましょう。

5. メリットとデメリット

USA360の投資には、以下のようなメリットとデメリットがあります。

メリット:

- 運用効率の向上:USA360は株式と債券の分散投資により、ポートフォリオの運用効率を向上させます。

また、先物取引を活用することで、投資のレバレッジをかけることができます。

これにより、リスクに対するリターンの割合が高まり、より高いリターンを獲得できます。 - ポートフォリオの安定性:USA360は株式と債券の両方に投資するため、株式市場の下落時には債券がクッションとなり、ポートフォリオの安定性を保ちます。(上記チャート参照:2020年コロナショック時)

特に、米国株式がマイナスの時には、米国債券がプラスになる傾向があります。 - 長期投資に適した運用:USA360は長期投資を前提とした運用です。

長期的な資産形成において、安定的なリターンを追求することができます。

デメリット:

- 金利の上昇に対する弱点:USA360は先物取引を活用してレバレッジをかけているため、金利の上昇が弱点となります。

金利の上昇により、債券価格が下落しパフォーマンスが低下することがあります(上記チャート参照:2022年、下図参照:米国債とS&P500の過去10年間のチャート)。

そのため、金利の動向に注意する必要があります。 - ボラティリティの高さ:USA360は株式と債券の分散投資を行っているため、ポートフォリオのボラティリティ(変動性)が高くなることがあります。

特に、一時的な市場の変動に対しては敏感に反応する場合があります。

投資家はポートフォリオの変動に注意を払いながら、運用を行う必要があります。

USA360は、運用効率の向上やポートフォリオの安定性を実現する一方で、金利の上昇やボラティリティの高さに注意が必要です。

金利と債券価格の関係

下図は、米国債とS&P500の過去10年間のチャートです。

一般的に、国債(金利)の上昇(債券価格下落)により株価は低下し、国債(金利)の低下(債券価格上昇)によって株価は上昇する傾向になります。

投資家は自身の投資目標やリスク許容度に合わせて、適切な投資判断を行うことが重要です。

USA360 について総括

- 米国レバレッジバランスファンド「USA360」は、株式と債券の分散投資、レバレッジの活用により、高いリターンを目指すファンド

- 過去30年のシミュレーションでは、米国株投資に比べてリターンはほぼ倍の実績

- 米国株(VTI)がマイナスの時には、米国債券がプラスになる傾向がある

- 期間は短いが、実際の運用実績(約5年)では、パフォーマンスは米国株にかなり劣る

- 金利上昇期間に米国株(VTI)下落、債券下落のダブルパンチ(2022年)あり

- 投資家にとっては、金利動向や市場変動への注意が必要となる

コメント