このブログでは、半導体業界の実態と展望、世界と日本の半導体ETF 2243 2644の違いについて詳しく解説します。

両半導体の構成銘柄、パフォーマンスなどの比較、シリコンサイクルの解説を通じ、未来を支える重要な産業について理解を深めましょう。

この記事のポイントです。

- 半導体の重要性

- 2243 2644の構成銘柄、比率の比較

- 2243 2644のパフォーマンス比較

- 半導体のシリコンサイクル

1. はじめに – 半導体業界の重要性と注目される理由

半導体業界は、現代社会において極めて重要な役割を果たしています。その重要性と注目される理由について詳しく見ていきましょう。

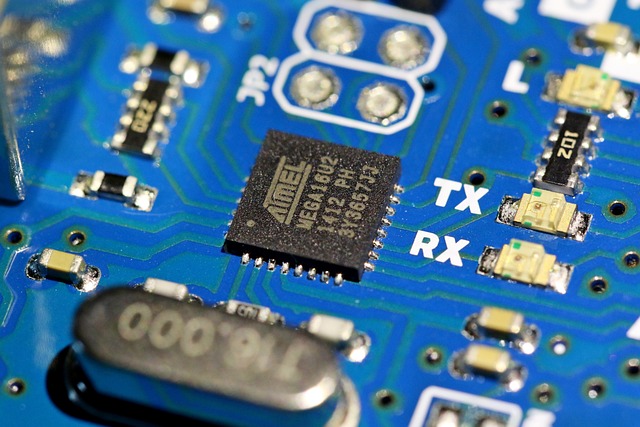

半導体の幅広い利用領域

スマートフォンやコンピュータはもちろんのこと、自動車や社会インフラシステムなど、私たちが日常的に利用するあらゆるデバイスに半導体が組み込まれています。

デジタル化とテクノロジーの進歩

人工知能(AI)、モノのインターネット(IoT)、ビッグデータ、クラウドサービスなど、新たなテクノロジーが次々と生まれています。

これらのテクノロジーの基盤となるのが半導体です。

テレワークと電子商取引の普及

新型コロナウイルスの流行により、テレワークや電子商取引が急速に普及しました。

これにより、データセンターや通信インフラへの需要が急増しています。

電気自動車の普及

電気自動車(EV)には多くの半導体が使用されており、特にパワー半導体の需要が高まっています。

持続可能な未来を築くためには、半導体業界の技術革新が欠かせません。

5G通信の展開

第5世代移動通信システム(5G)の展開により、高速で大容量のデータ通信が可能になりました。

そのため、通信機器には高性能な半導体が必要とされ、半導体市場の需要が増加しました。

以上の理由から、半導体業界は現代社会において欠かせない存在であり、その重要性はますます高まっています。

これからさらなる技術革新が期待される半導体業界には、今後も注目が集まり続けることでしょう。

2. 2243と2644の比較- 構成銘柄 比率

半導体業界への投資を考える際に、日本の国内上場株式銘柄で構成された2つのETF、2243と2644が存在します。

これらのETFは、異なる構成銘柄を持っており、以下でその違いについて詳しく説明します。

2243(グローバルX 半導体 ETF)

2243は、世界の半導体市場の中核をなす米国上場企業30社に投資するETFです。

上位構成銘柄と比率一覧(2024年10月8日現在)です。

- 2243は、「フィラデルフィア半導体株指数(配当込み)(SOX指数)」を円換算した値への連動をめざしています。

- 米国に上場する株式のうち流動性の要件を満たす銘柄をユニバースとし、半導体関連ビジネスにより収益を上げている時価総額上位30銘柄が指数構成銘柄となります。

- 各銘柄は時価総額加重により構成比率が決定されます。

- 時価総額上位5銘柄は1銘柄あたり最大8%、それ以外の銘柄は1銘柄あたり最大4%です。

- 原則として毎年9月の第三金曜日に指数構成銘柄の見直しを行ないます。

- 構成比率の見直しは毎年3月、6月、9月、12月の第三金曜日に行ないます。

- 信託報酬は年率0.4125%です。

- 設定日は2023年4月13日です。

*「フィラデルフィア半導体指数」は、半導体関連のビジネスを行なう企業で構成される株式インデックスです。

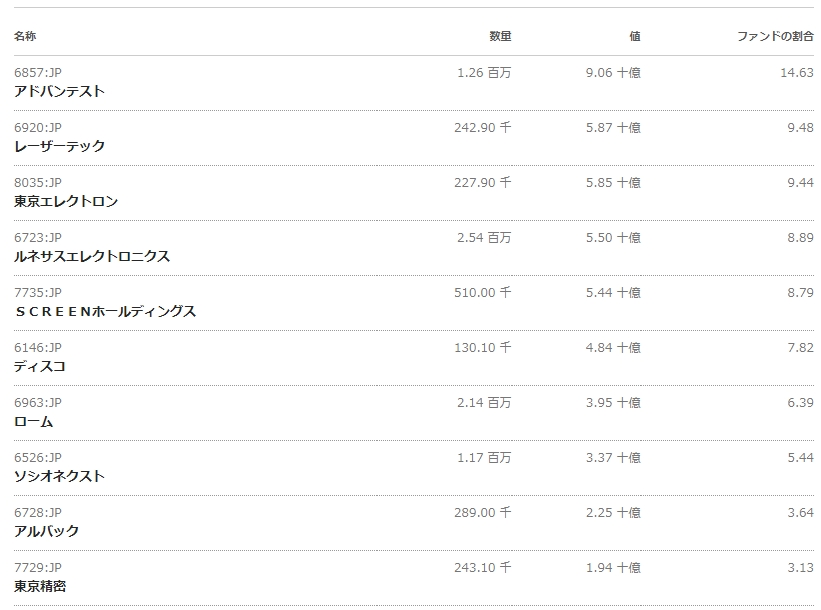

2644(グローバルX 半導体関連-日本株式 ETF)

2644は、日本企業の半導体製造装置や素材企業に投資するETFです。

上位銘柄と比率一覧(2024年10月8日現在)です。

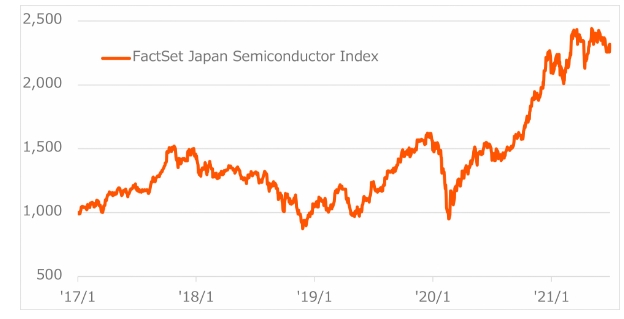

- 2644は、「FactSet Japan Semiconductor Index(配当込み)」への連動をめざしています。

- 日本に上場する銘柄をユニバースとし、半導体関連ビジネスにより収益を上げている最大40銘柄で構成されます。

- 主に半導体の製造による売上比率が50%以上である銘柄(Pure Play銘柄)で構成されます。

- PurePlay銘柄が30銘柄未満の場合、半導体製造による売上比率が25%以上50%未満である銘柄および半導体関連部品・材料の製造を行う銘柄(Quasi Play銘柄)が組入れられます。

- 各銘柄は時価総額加重により構成比率が決定されます。

- 1銘柄あたり最大10%です。Quasi Play銘柄の合計は30%を上限とします。

- 原則として1月末と7月末の年2回、指数構成銘柄および構成比率の見直しを行ないます。

- 信託報酬は年率0.649%です。

- 設定日は2021年9月28日です。

*「FactSet Japan Semiconductor Index」は、半導体の製造や加工に関連したビジネスを行う日本企業で構成される株式インデックスです。

これらの特徴を持つ2243と2644は、異なる銘柄に投資することができるため、自身の投資目標やリスク許容度に合わせて選択することが重要です。

半導体業界への投資を考える際には、これらのETFを選択肢の一つとして検討する価値があります。

3.2243と2644の比較 – パフォーマンス

次に、2243と2644のパフォーマンスの違いについても見ていきます。

指数での比較

まず、それぞれの目標とする指数のパフォーマンスで比較していきます。

2243の指数でのパフォーマンス

2243は、「フィラデルフィア半導体株指数」への連動をめざしているため、この指数の騰落率が参考になると思います。

*ここでの比較では為替は無視します。

2018年 -13.4%

2019年 64.2%

2020年 41.5%

2021年 64.3%

2022年 -25.8%

2023年 12.9%

(期間)2018年1月31日~2023年1月31日

2644の指数でのパフォーマンス

2644は、「FactSet Japan Semiconductor Index」への連動をめざしているため、この指数の騰落率が参考になると思います。

2017年 40.6%

2018年 -33.1%

2019年 66.4%

2020年 26.4%

2021年 15.9%

(期間)2017年1月末~2021年7月末

上記期間を比較すると(重なる期間短いですが)、2243のほうが、パフォーマンスに優れていると思います。

2243と2644の上場後パフォーマンス比較

次に、両ETFの上場後パフォーマンスを見ていきます。

2243設定後の2023年4月13日から2024年10月8日までの比較です。

約1年半と期間が短いですが、相関性のある動きをみせています。

期間前半は2644、期間後半は2243のパフォーマンスが良い結果になっています。

4. 半導体業界の特徴と課題

半導体業界は他の産業とは異なる独自の特徴と課題を抱えています。

以下では、半導体業界の特徴と課題について詳しく説明します。

特徴

- 技術革新の速度: 半導体業界は非常に高速な技術革新が行われる産業です。新しい技術や製品が頻繁に市場に投入されるため、企業は継続的な研究開発と投資を行う必要があります。

- 大規模な設備投資が必要: 半導体の製造には高度な技術と膨大な設備投資が必要です。そのため、半導体企業は大きな資本を必要とし、経済状況や市場の変動によって影響を受けやすい傾向があります。

- 景気敏感セクター: 半導体業界は景気変動に非常に敏感に反応します。景気の好調な時期には半導体の需要が増加し、景気の悪化すると需要が減少します。

- 円安メリットセクター: 日本の半導体業界は、円安の進展によりメリットを享受する傾向があります。これは、多くの半導体企業が輸出に依存しているため、円安によって海外競争力が高まるためです。

- グローバルなサプライチェーン: 半導体産業はグローバルなサプライチェーンに依存しています。世界中の企業が協力して製品を生産しており、国際的な政治・経済の動向に影響を受けやすい特徴があります。

課題

- 供給不足と需要の変動: 半導体業界では、需要と供給のバランスが重要です。近年、需要の増加に対して供給が追いつかず、供給不足が発生するケースがあります。

- また、需要の変動により、半導体企業は需要ピーク時に生産能力を拡大するなど、需要の変動に対応する必要があります。

- 長期的な投資回収: 半導体の製造には高額な設備投資が必要であり、その投資回収までには時間がかかることがあります。

- 特に、技術革新の速度が速いため、投資した設備がすぐに陳腐化する可能性があります。

- 環境負荷とCSR: 半導体の製造過程には環境への負荷が伴います。また、半導体企業には社会的責任(CSR)の重要性が求められます。

- 例えば、資源の効率的な利用や廃棄物の処理など、環境に配慮した取り組みが求められます。

- 国際競争と知的財産権: 半導体業界は国際的な競争が激しい産業です。新しい技術や製品の知的財産権の保護や適切な管理が求められます。

- また、新興国からの競争も増えており、知的財産権の侵害や技術の盗用に対する対策も重要です。

半導体業界は注目を浴びている分野ですが、特有の特徴や課題を理解し、投資する際に考慮する必要があります。

5. シリコンサイクルとその影響

シリコンサイクルは、半導体産業における景気循環を指し、数年ごとに好況と不況が繰り返される現象です。

このサイクルは、半導体の需要と供給のバランスによって形成されます。

シリコンサイクルのフェーズ

拡大フェーズ:

経済成長とともに、電子機器への需要も増加し、半導体の需要も上昇します。

この時期、半導体メーカーは生産能力を拡大し、新技術の開発にも積極的に投資します。

過剰フェーズ:

需要の増加に応じて生産が拡大すると、あるポイントで供給が需要を上回り、過剰フェーズに入ります。

この時期には半導体の価格が下落し、在庫の増加も見られることがあります。

調整フェーズ:

過剰な在庫と価格の下落により、半導体メーカーは生産を縮小します。

この期間には、コスト削減や効率化に取り組み、次の成長に備えます。

回復フェーズ:

在庫が減少し、市場が安定すると、半導体の価格は回復してきます。

経済の成長とともに新たな需要が生まれ、再び拡大フェーズに移行することがあります。

シリコンサイクルの影響

シリコンサイクルは半導体産業だけでなく、関連産業や経済全体にも影響を与えます。

半導体メーカーへの影響:

シリコンサイクルによる需要と供給の変動に対応するため、半導体メーカーは市場の変動に素早く対応する必要があります。

成長期には投資を行い、不況期にはコスト削減策を取ることで対応します。

関連産業への影響:

半導体は電子機器や自動車など幅広い産業で使用されているため、シリコンサイクルの影響を受けます。

半導体の需要増加によって関連産業も景気回復を期待することができます。

投資家への影響:

半導体セクターの株価はシリコンサイクルによって変動するため、投資家にとっては適切なタイミングでの投資が重要です。

成長期に投資することで利益を上げることができますが、下降期にはリスクも高まります。

シリコンサイクルの理解によって、半導体産業や関連産業の動向を予測することができます。

投資家は適切な情報と分析に基づいて投資判断を行う必要があります。

2243 2644 比較 について総括

2243の特徴

- 配当込みのSOX指数を円換算した値への連動をめざしている

- 半導体関連ビジネスにより収益を上げている時価総額上位30銘柄が構成銘柄

- 時価総額加重により構成比率が決定

- 信託報酬は年率0.4125%

2644の特徴

- 配当込みのFactSet Japan Semiconductor Indexへの連動をめざしている

- 日本に上場する半導体関連ビジネスにより収益を上げている最大40銘柄で構成

- 時価総額加重により構成比率が決定

- 信託報酬は年率0.649%

- 長期での投資では2243>2644の可能性が高い

- 長期的な円安局面では2644の競争力は高まる

- 信託報酬は2443が安い

- 半導体セクターの株価はシリコンサイクルによって変動するため、適切なタイミングでの投資が重要