配当を重視した運用戦略は、特に市場が不安定な局面や低金利環境でも活用できるため、ポートフォリオの安定性を高める役割を果たします。

そこで、2024年11月21日上場の283A(グローバルX US テック・配当貴族 ETF)と2236(グローバルX S&P500配当貴族 ETF)の 両ETFを詳細に比較します!

両ETFは配当貴族ETFですが、テクノロジー銘柄への投資割合など大きな違いがあります。

配当貴族・テクノロジー銘柄への投資戦略、信託報酬、分配金頻度など、投資家必見の情報を網羅しています。

安定性と成長性を両立させるポートフォリオ構築のヒントを提供します。

記事のポイント

- 283Aの特徴

- 2236の特徴

- 両ETFの違い

- 両ETFともS&P500指数よりパフォーマンスは上

1.【283A】グローバルX US テック・配当貴族 ETFの特徴

連続増配銘柄へのフォーカス

グローバルX US テック・配当貴族 ETF(銘柄コード:283A)は、米国のテック関連銘柄の中で7年以上連続して配当を増加させている企業に焦点をあてたETFです。

当ETFは「S&Pテクノロジー配当貴族指数 (配当込み、円換算)」との連動を目指しています。

この特徴により、長期的に安定した利益を生む企業を構成銘柄として選定しています。

配当を重視する投資家にとって、連続増配はその企業の健全な財務基盤やビジネスモデルの証といえるでしょう。

283Aの上位組入銘柄と比率

下図は283Aの対象指数の上位組入銘柄と比率(2024年9月30日時点)及び増配年数(2024年2月1日時点)です。

引用:Global X Japan株式会社

リスク抑制の戦略

米国テクノロジー株は歴史的に良好なパフォーマンスを示してきましたが、近年は政治的な不安や地政学的リスクの影響から、先行きに対する不透明感が増しています。

このため、283Aは相対的にリスクの低い銘柄を選ぶ戦略をとっており、特に連続増配する企業を選択肢に入れることで、ボラティリティが高い市場環境でも安定したパフォーマンスを期待できると考えられています。

分散投資の実現

このETFは、均等加重方式を採用しており、各銘柄がポートフォリオ内で均等にウエイトを持つことで、特定の銘柄に依存しない分散投資を実現しています。

このアプローチにより、特定の企業のリスクを軽減し、全体としての安定性を高めています。

また、銘柄の選定基準として、情報技術セクターの中でも、インタラクティブメディアや情報処理サービスなど、成長性の高い産業群に属する企業が選ばれています。

定期的な分配金

283Aは、年4回の分配金支払いを予定しており、株主に対して定期的なキャッシュフローを提供します。

配当還元に積極的な企業を中心に構成されているため、長期的に投資を続けることで安定したインカムを得ることが可能です。

この仕組みは、特に受動的な収入源を求める投資家にとって魅力的です。

283Aの対象指数とS&P500指数とのトータルリターン比較

当ファンドの対象指数「S&Pテクノロジー配当貴族指数 (配当込み、円換算)」とS&P500指数とのパフォーマンス比較を見ていきます。

2014年2月3日から2024年9月30日までの実績(配当込みのトータルリターン)です。

引用:Global X Japan株式会社

S&Pテクノロジー配当貴族指数のトータルリターンははS&P500指数を圧倒しています。

2. 【2236】グローバルX S&P500配当貴族 ETFとは?

次に、今回283Aと比較する2236の特徴を見ていきましょう。

概要

グローバルX S&P500配当貴族 ETF(銘柄コード:2236)は、米国株式市場に上場する企業の中で、25年以上連続して配当を増やしている企業に投資するETFです。

このETFは、「S&P500配当貴族指数(配当込み、円換算)」をベースにしており、安定した企業に投資することで、長期的な成果を狙います。

2023年に東証へ上場し、個人投資家にとって新たな投資機会を提供しています。

配当貴族指数の特性

このETFが対象とするS&P500配当貴族指数は、以下のような厳しい基準を満たしている企業で構成されています。

- 25年以上の連続増配: この条件をクリアしている企業は、安定した収益基盤と健全な財務状況を持つと考えられます。

- 最低時価総額: リバランス時点での浮動株調整後時価総額が30億ドル以上であること。

- 流動性: 直近3か月の平均日売買高が500万ドル以上であること。

これらの基準を満たした企業のみが、配当貴族指数に含まれるため、投資者は信頼性の高い企業のみに投資することが可能です。

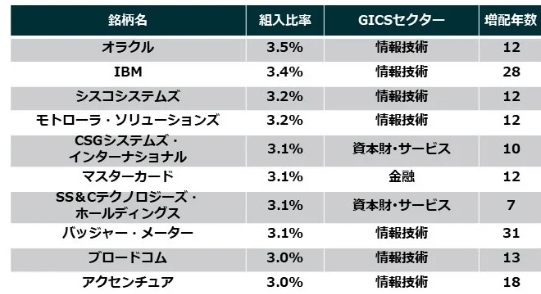

2236の上位組入銘柄と比率

下記は2236の上位組入銘柄と比率(2024年2024年11月1日時点)です。

引用:Bloombergサイト

信託報酬と分配の頻度

グローバルX S&P500配当貴族 ETFの信託報酬率は0.3025%と設定されており、運用コストを抑えつつ投資ができるメリットがあります。

また、分配金は奇数月に年6回支給されるため、安定したインカムを期待できる点が特徴です。

このような分配スケジュールは、公的年金や他のキャッシュフローと組み合わせるのに向いているでしょう。

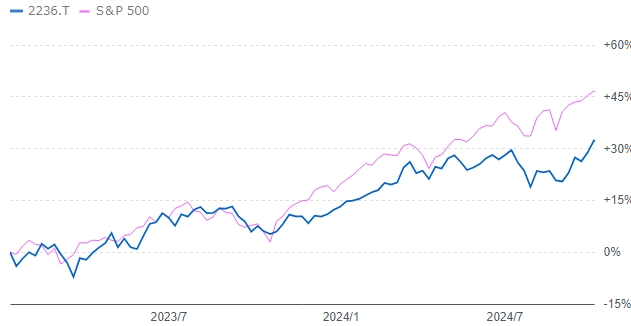

2236上場後S&P500指数とのパフォーマンス比較

2236は2023年1月13日に上場しました。

ここでは、2236上場後の2023年1月13日から2024年11月1日のS&P500指数とのパフォーマンスの比較を見ていきます。

引用:Yahoo!ファイナンス

この期間はS&P500指数のパフォーマンスをが2236を上回っています。

20年以上の比較で見ると

ただし、1999年12月末から2022年9月末の20年以上の長期で比較すると別の結果になります。

引用:日興アセットマネジメント「Tracers S&P500配当貴族インデックス」販売用資料

20年以上の長期で比較すると、S&P500配当貴族指数のトータルリターンは、S&P500指数を圧倒しています。

3. 283Aと2236の比較

下図はグローバルX US テック・配当貴族 ETF(283A)と

グローバルX S&P500配当貴族 ETF(2236)の比較表です。

| 283A | 2236 | |

|---|---|---|

| 対象銘柄 | 7年以上連続増配 | 25年以上連続増配 |

| 分配金 | 年4回(2、5、8、11月) | 年6回(1、3、5、7、9、11月) |

| 信託報酬 | 0.275% | 0.3025% |

| 上場日 | 2024年11月21日 | 2023年1月13日 |

| 組入比率 | 均等加重 | 均等加重 |

大きな違いとしては分配金支払いです。283Aの年間4回に対して、2236は年6回です。

信託報酬は283Aが少し安くなっています。

また、283Aはテクノロジー企業に特化しているため、成長リスクを伴うものの、成長性が高いと評価されています。

一方、2236は成熟企業の強い財務基盤と安定した配当を特徴としているため、相対的にリスクが低い傾向にあります。

4. 結論

ここまで、S&P500指数を通じて、グローバルX US テック・配当貴族 ETF(283A)とグローバルX S&P500配当貴族 ETF(2236)を比較してきました。

両ETFは、米国株式市場の中から安定した収益基盤を持つ企業に投資することで、長期的な資産形成を目指す新しい選択肢となっています。

いずれの対象指数とも長期でのS&P500指数とのパフォーマンス比較をすると、上回っていることからもそのように言えると思います。

283Aはテクノロジー関連企業に特化することで、大きなトータルリターンが期待できます。

対して、2236は成熟企業を中心に据え安定したトータルリターンを得られるでしょう。

また、両ETFに投資することでバランスのとれたポートフォリオを組むことも選択の一つになるのではないでしょうか。

投資家の好みや目的に合わせて色々な投資法を使い分けることができると思います。

283A 2236 配当貴族ETF徹底比較 について総括

- 283A、2236ともS&P500指数よりパフォーマンスが良好(長期)

- 283Aはテクノロジー企業に特化しているため高リターンがきたいできるが、リスクも伴う

- 2236は成熟企業中心のため、安定感がある

- 組み合わせて活用することで、安定的な収益を得られるポートフォリオの構築も可能

*投資を検討する際には、自身のリスク許容度に合わせた判断を行うことが重要です。