投資をはじめるうえで、節税は大切な要素の一つです。新しく導入さた新NISAは、投資初心者にとって魅力的な選択肢となりそうです。

本ブログでは、新NISAの概要と、リスクが高いものの高リターンが期待できるFANG+への投資について解説します。FANG+の投資方法の参考になれば幸いです。

- NISAにおけるFANG+とは

- FANG+の高リターン商品

- FANG+はサテライト戦略

1. 新NISAとは

新NISA(少額投資非課税制度)は、2024年に導入された制度で、投資を始める人々にとって魅力的な選択肢となりました。

この制度では、特につみたてNISAの投資枠が大幅に改善されており、より多くの人々が投資を始めることができます。

新NISAの特徴

- つみたて投資枠と成長投資枠に分かれています。

- 毎月一定金額積み立てる場合には、つみたて投資枠では月10万円まで投資が可能であり、成長投資枠では月20万円まで投資が可能です。

- つみたて投資枠と成長投資枠を併用することができます。

- 1人あたりの生涯投資枠は1800万円であり、つみたて投資枠は1200万円です。

- 商品の売却しても翌年に非課税投資枠が復活します。

新NISAの利点

- ドルコスト平均法の効果が得られます。

- 積立投資が可能であり、無理のない金額で投資を始めることができます。

- 長期間の積み立てを継続することで、リスクを下げることができます。

- リーマンショックやコロナショックなどの市場変動にも比較的安定的に対応することができます。

成長投資枠とつみたて投資枠の違い

つみたて投資枠で購入できる投資商品は、金融庁に届け出された一定の条件を満たしている投資信託に限られており、買付方法は積立のみとなります。

次のセクションでは、つみたて投資枠と成長投資枠両方を利用できる注目の商品「FANG+」について紹介していきます。

2. FANG+の紹介

FANG+は、ニューヨーク証券取引所(NYSE)のFANG+指数に連動する投資信託です。

FANG+はアメリカのIT大手企業の10銘柄から成り立っています。

FANG【Facebook(現Meta Platforms), Amazon, Netflix, Google】の4銘柄に

- アップル

- マイクロソフト

- エヌビディア

- ブロードコム

- クラウドストライク

- サービスナウ の6銘柄を加えた合計10銘柄から構成されています。(2024年9月20日銘柄入替後)

FANG+は10銘柄の株価指数で構成されており、各銘柄に等額投資が行われています。

これらの企業はアメリカ市場の25%以上を占め、革新的なビジネスを展開し続けてきました。例えば、AppleのiPhoneやAmazonの配達サービスなど、これらの企業が生み出した魅力的な製品は、FANG+の成長に大きく貢献しています。

次のセクションでは、FANG+の高リターン実績について詳しく説明します。

3.FANG+の高リターン NASDAQ-100 S&P 500との比較

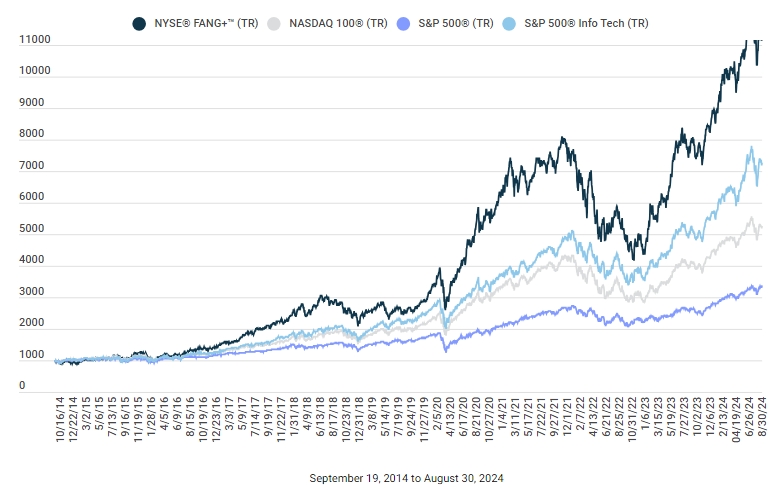

FANG+のトータルリターンを NASDAQ-100、 S&P 500と比較していきます。

FANG+は2018年1月31日に設定されています。期間が短いため、それぞれ連動する指数でのリターン比較をみていきます。

FANG+指数は、他の指数を一貫してアウトパフォームし続けています。

2014年9月19日から2024年8月30日までのトータルリターンは年率27.62%で、NASDAQ-100指数が18.18%、S&P 500指数が12.99%、S&P 500情報技術指数が22.06%でした。

つまり、FANG+はアメリカ市場において非常に重要な要素であり、将来の成長も期待されています。

4. FANG+のハイリスク要因

FANG+への投資は高いリターンを狙うことができますが、それと同時に非常に高いリスクも伴います。

以下でFANG+のハイリスク要因について説明します。

ボラティリティの高さ

FANG+はボラティリティ(値動きの大きさ)が非常に高いと言われています。これは上図をみても明らかです。

特にFANG+に含まれる企業が時価総額が大きく、売上成長がある場合、ボラティリティが非常に高くなる傾向があります。

例えば、やNVIDIAなどの企業は大きな上下動を示すことがあり、ボラティリティはレバナス(レバレッジ型のETF)と同等以上になる可能性があります。

集中投資のリスク

FANG+への投資は、アメリカのハイテク企業10銘柄に集中投資することを意味します。

そのため、FANG+への投資はアメリカハイテク銘柄への集中投資を意味します。

もし市場の状況が変化し、アメリカハイテク銘柄の株価が下落する場合、投資資産も急速に減少する可能性があります。

また、FANG+は10銘柄と一部の企業の影響を受けやすいため、個別銘柄のパフォーマンスが指数全体に大きな影響を与えることもあります。

効率的な投資方法=NISAでの位置づけ

FANG+は過去の成長実績から注目されていますが、新NISAでどのように投資可能か考えてみましょう。

ボラティリティの高さに加え、信託報酬の高さもメインの投資対象には厳しい面があります。

|

FANG+はサテライト戦略で

以上のような理由から、FANG+は中級者や上級者向けの商品であり、サテライト戦略を採用することをおすすめします。

新NISAでの全力投資はかなり危険であると言えます。

サテライト戦略とは、メインのポートフォリオに比べてリスクが高いが高リターンを狙える銘柄に小口投資する戦略です。FANG+はその一つと言えます。

新NISAでは、成長投資枠を活用することで、FANG+に投資する割合を全体の5%から15%程度に抑えることができます。これにより、リスク分散を図りながらFANG+への投資を行うことができます。

新NISAを活用した戦略によって、FANG+への投資を継続的に行うことができます。

新NISAとFANG+ 総括

- FANG+指数は、他の指数を一貫してアウトパフォームし続けている

- 新NISAでの全力投資はかなり危険

- FANG+は中級者や上級者向けの商品であり、サテライト戦略を採用するべき

- 新NISAでの投資は成長投資枠によって、全体の5%から15%程度の割合で投資することが重要

コメント